ITP: casos de uso e possibilidades de implementação

Nos últimos meses, o número de instituições habilitadas como Iniciadoras de Transação de Pagamento (ITPs) pelo Bacen tem crescido aceleradamente. Em 14 de outubro de 2022, data da última atualização, o total de instituições era 14, o dobro de ITPs aptas em comparação a dois meses antes.

A habilitação indica que, além de cumprir os requisitos dispostos pelo Bacen em sua Resolução nº 80 e nas Instruções Normativas nº 202 e 203, as instituições concluíram o processo de onboarding, que inclui a realização de testes com, ao menos, quatro detentoras de contato.

Motivados pelo momento de avanço das instituições em relação ao ITP, nós decidimos trazer um novo artigo explorando alguns casos de uso e possibilidades de implementação para o futuro do modelo brasileiro de iniciação de pagamentos considerando o cenário global do Open Banking.

O que está por trás da crescente adesão?

Antes de partirmos para o tema central deste artigo, é necessário voltar nossa atenção para uma questão: "o que tem levado tantas instituições a se tornarem ITPs?". A resposta é simples: os grandes responsáveis são os benefícios e as vantagens que o ITP oferece para a evolução dos negócios.

Uma das principais premissas do Open Banking é promover mais liberdade e autonomia financeira para os consumidores finais e a iniciação de pagamentos é um serviço que veio para potencializar este objetivo. Ao aderi-lo, as instituições encurtam a jornada de pagamento de seus clientes na medida em que a tornam mais segura, o que é, em especial, uma grande vantagem para os e-commerces, pois reduz significativamente como chances de fraude durante o processo de compra.

Isso acontece porque existe uma série de requisitos e recomendações para cada uma das etapas da iniciação. Um deles, por exemplo, é o direito de escolha do cliente, que se dá através da escolha da instituição da qual o valor será debitado, escolher a forma de pagamento - até o momento, os pagamentos são feitos apenas via Pix, mas outras formas serão implementadas futuramente e com novas possibilidades, como o agendamento do pagamento, por exemplo - e a escolha de cancelar uma operação a qualquer momento.

Para os IFs, especificamente, os principais benefícios são a redução de custos operacionais como consequência do encurtamento do processo de pagamento e o ganho de novos clientes atraídos pelo seu serviço personalizado e inovador, o que, por sua vez, gera uma grande vantagem competitiva. Para outras instituições, os iniciadores puros, a captação de clientes também é um proveito. Por fim, para o comércio físico, a adoção do ITP é mais uma alternativa, além do pagamento em dinheiro ou Pix, para aqueles que não possuem ou não estão com seus cartões físicos no momento, o que também é um caminho para a redução dos gastos com as bandeiras tarifárias.

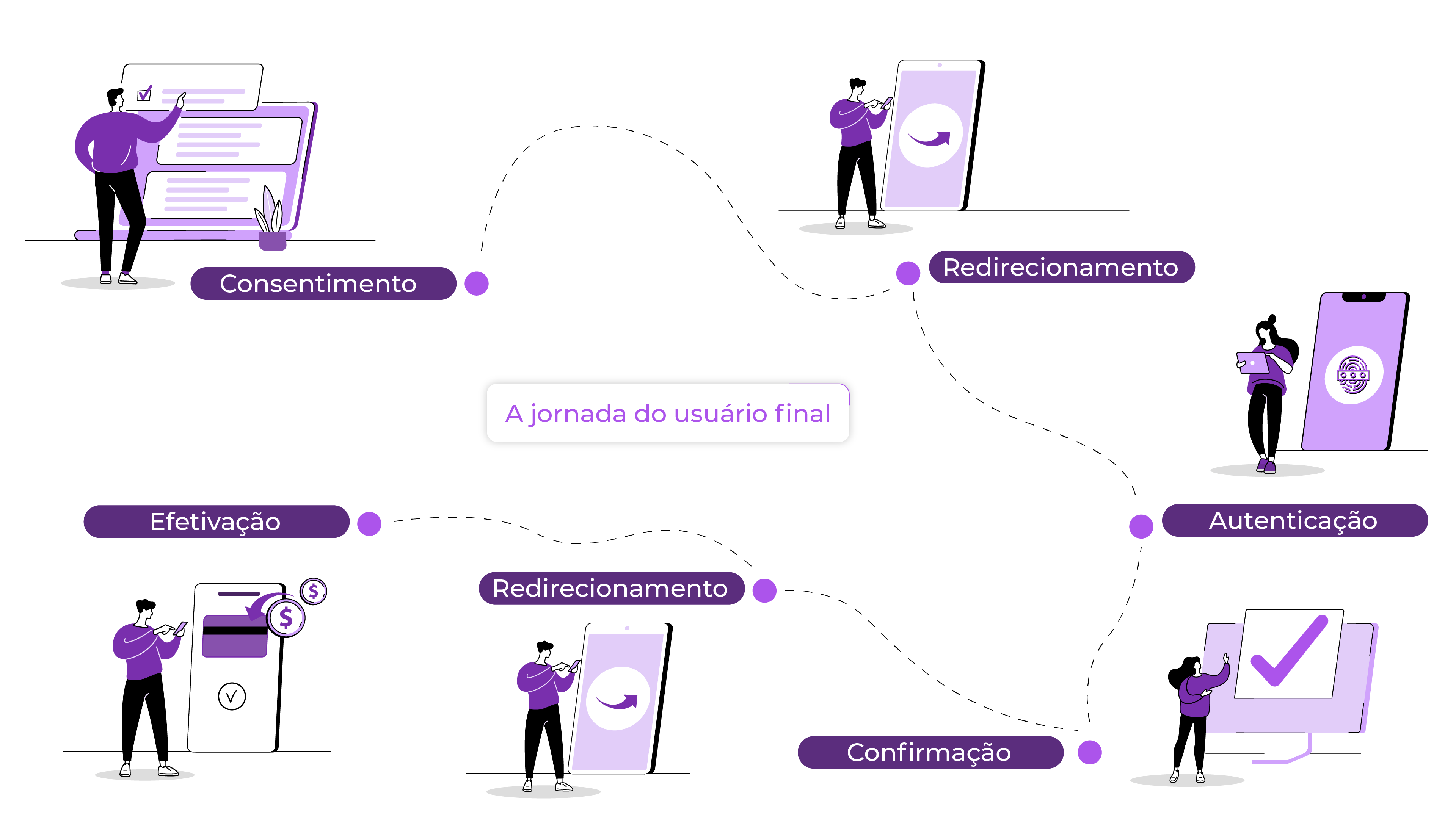

A jornada do usuário final

Agora, vamos mostrar como o ITP ajuda a colocar o cliente no centro de sua jornada de pagamento!

De acordo com o Guia de experiência do usuário do Open Banking Brasil, a jornada de iniciação de pagamento no Open Banking possui 6 etapas:

- Solicitação de Iniciação de Transação de Pagamento: momento em que a ITP solicita o consentimento do cliente e ele pode escolher de qual Instituição Detentora de Conta - quando possuir mais de uma - deseja debitar o valor;

- Redirecionamento: o cliente é levado ao browser da Instituição Detentora de Conta;

- Autenticação: na detentora, a autenticação dos dados bancários é feita;

- Confirmação: nesta etapa, as informações do pagamento, como a forma através do qual ele se dará - lembrando que atualmente é apenas por Pix! -, o valor, o recebedor, a data, etc., são exibidas para que a transação seja concluída;

- Redirecionamento: o cliente é redirecionado à ITP;

- Efetivação da Solicitação: por fim, a solicitação de pagamento é confirmada para que possa ser acompanhada.

Como dito anteriormente, o cliente tem total liberdade de escolha em cada fase da jornada, mas, além disso, outros grandes requisitos é que todas as informações e instruções exibidas sejam estritamente claras, e que como ITPs desenhem suas jornadas de modo a evitar interações desnecessárias e, consequentemente, fricções.

Casos de uso

Em posts anteriores, abordamos alguns exemplos práticos de uso e de aderência ao ITP, e, para elucidar ainda mais, listamos 3 casos de uso de serviços de Iniciadoras de Pagamento:

- Ofertar o serviço de iniciação a outras empresas

A instituição que deseja atuar como Iniciadora de Transação de Pagamento pode ofertar sua solução a outras empresas que não sejam necessariamente instituições financeiras, como varejistas, e-commerces, aplicativos de entrega, etc.

Um movimento recente é a participação do braço financeiro de varejistas como o MagaluPay e o Mercado Pago, que compõem grupos de empresas de varejo online, com o objetivo de trazer uma nova experiência de pagamentos por meio do Open Banking.

É possível também que empresas de meios de pagamento adotem o modelo de oferecer a Iniciação de pagamento "as a Service " para varejistas menores incorporarem a jornada de pagar via Open Banking em seus comércios eletrônicos online.

- Ser o próprio iniciador para trazer fundos de outros IFs

As Instituições Detentoras de Contato também podem atuar como ITP e construir uma jornada dentro de seu próprio ambiente para que seus clientes tenham mais facilidade ao levar fundos de outros bancos no qual também possuem conta.

Para exemplificar, imagine que você vai efetuar o pagamento de um boleto dentro do aplicativo de uma instituição, mas não possui saldo suficiente na conta. Neste caso, a instituição oferece a jornada de via Pix Open Banking dentro do seu próprio ambiente.

- Utilizar uma iniciação para recargas

As instituições também podem utilizar a jornada de iniciação de pagamento para oferecer ao cliente uma recarga rápida para seu cartão pré-pago, o que é feito por meio da opção de recarga via Pix Open Banking, no qual o cliente faz a transferência de outro banco e recebe o saldo no cartão em menos de 1 hora.

Possibilidades para o Open Banking e a Iniciação de Pagamentos

Além dos casos de uso, elencamos algumas tendências e possibilidades que vêm sendo implementadas e discutidas no cenário financeiro global cuja adesão ao Open Banking - que inclui o serviço de iniciação de pagamentos - é pautada como um meio de torná-las mais ágeis, seguras e inovadoras.

- Comprar agora, pagar depois (BNPL)

O BNPL, ou, em português, "Compre agora, pague depois", é um modelo digital de pagamento que sucede o momento da compra e pode ser tanto à vista quanto em parcelas. Fundado em 2015 por uma fintech australiana, o BNL surgiu como uma alternativa de fuga das taxas de juros dos cartões de crédito locais. Com o passar dos anos, o seu uso foi explorado por fintechs ao redor do globo e se popularizou, em especial, na Europa e nos Estados Unidos. No início de 2022, a tendência se tornou uma pauta entre fintechs brasileiras que oferecem serviços para lojistas e-commerces.

No Reino Unido, país onde tem mais força, algumas regulamentações estão sendo trabalhadas a fim de diminuir riscos de fraudes e oferecer mais segurança aos clientes, e é neste ponto que o Open Banking é discutido como uma alternativa. Através do ITP, a jornada de pagamento se tornaria mais segura graças à habilitação que as instituições precisariam obter junto aos grandes bancos de seus respectivos países e às etapas de autenticação pelas quais o cliente passa durante o processo.

- Contato digital compartilhada e divisão de gastos

A nível nacional, uma fintech paulista de contas e cartões compartilhados entre familiares e amigos, permite que os pagamentos sejam divididos entre as partes através de boletos, transferências via Pix ou cartão pré-pago. A expectativa é que, futuramente, a adesão ao Open Banking permita que os valores sejam debitados das contas de cada usuário, o que, supomos, poderia abrir espaço para o ITP, seja através da iniciação direta do débito ou indireta através da contratação da oferta de outra instituição.

- Inclusão financeira da população desbancarizada

Embora as instituições financeiras estejam ganhando cada vez mais força nos últimos anos, boa parte da população mundial ainda não possui contas bancárias. No cenário brasileiro, por exemplo, um estudo realizado pelo Instituto Locomotiva mostrou que 21% da população nacional possui pouco ou nenhum acesso a contas bancárias, o que ressalta a necessidade de estratégias inclusivas.

Apesar de parecer simples para aqueles que já possuem tal acesso, ser bancarizado é ter autonomia e controle financeiro, é ter acesso a crédito, poupanças seguras e ter, ainda, um leque de possibilidades para realizar compras e transações, o que está fortemente ligado ao acesso a produtos e serviços - que, por sua vez, está relacionado à qualidade de vida -, principalmente em um mundo cada vez mais digital.

Como vimos anteriormente, o Open Banking e seus modelos fazem das possibilidades de acesso citadas mais seguras e ágeis, além de colocar o usuário final no centro de sua vida financeira. Com a sua popularização, o sistema bancário aberto é um caminho para a promoção do desenvolvimento econômico da população desbancarizada.

Finalizando...

Com este artigo, esperamos ter esclarecido ainda mais o grande potencial do serviço de iniciação de pagamentos enquanto mais uma das ferramentas do Open Banking voltadas para a promoção de um sistema cada vez mais inclusivo, transformador e facilitador!

Inicie sua jornada conosco

Estamos prontos para guiar o seu negócio rumo ao futuro, com a solução certa para você se beneficiar do potencial das APIs e integrações modernas.

Conteúdos relacionados

Confira os conteúdos produzidos pela nossa equipe

Sua história de sucesso começa aqui

Conte com nosso apoio para levar as melhores integrações para o seu negócio, com soluções e equipes profissionais que são referência no mercado.

.png)

.png)

.png)